Les outils de transfert de risque de crédit en nom unique

La deuxième moitié des années 90 à été marquée par le développement de nouveaux produits financiers permettant aux banques de se protéger contre le risque de crédit, soit en cédant leurs crédits (titrisation), soit par des contrats de couverture (produits dérivés de crédit).

Nous présentons dans une cette partie les différents instruments de gestion du risque (credit Rist Transfert) et leurs mécanismes.

Parmi les CRT[1], on distingue principalement les dérivés de crédit en nom unique, c’est à dire portant sur une seule entité sous-jacente, des transferts portant sur un portefeuille.

- Les premiers concernent les Crédit default Swap et les total return Swap

- Les seconds sont constitués par les credit linked Note et les opérations de titrisation.

I- Les instruments de transfert en nom unique

1- Le crédit default swap

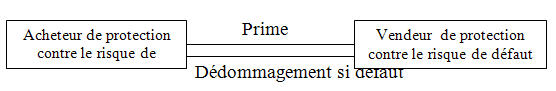

Le crédit default swap (CDS) est le contrat standard du transfert de risque d’une signature unique de référence.

Il couvre généralement à la fois le risque d’ faillite de restructuration de la dette et de défaut de paiement.

La définition rigoureuse de ces événements est essentielle pour éviter les litiges et divergences d’interprétation.

Dédommagement si défaut

L’acheteur de protection se couvre une période définie et verse, en général tous les trois mois, un montant (libor+prime) au vendeur.

La prime est fonction décroissante de la qualité de l’actif de référence. En contrepartie, le vendeur s’engage à verser les pertes subies par l’acheteur en cas de défaut de la référence.

Ce type de contrat est similaire à une police d’assurance mais présente l’avantage d’être plus liquide et plus flexible dans sa négociation (horizon de couverture risque de crédit et le financement aboutit bien à une séparation entre la gestion du risque de crédit et le financement du crédit.

2- Le total return swap

Il correspond à un titre d’échange de risque sur la performance économique d’un actif sous jacent, sans risque plus une prime et reçoit l’ensemble des résultats économiques de l’actif (coupon, paiement d’intérêt, évolution favorable’ de la valeur du titre).

En cas de diminution de la valeur de l’actif (moins-value), l’acheteur de protection est dédommagé.

Ce swap est qualifié de « total » car il concerne tous les flux liés à un actif et il couvre également le risque de perte en capital (risque de crédit mark to market).

[1] -David menasce et Alain de cidrac (2000) Dérivés de crédit un outil moderne de gestion BANQUE magazine n° 611.

Cet instrument est idéal pour diversifier les revenus du portefeuille de crédit mais aussi pour réaliser des opérations d’arbitrage.