Typologie des modèles internes de gestion de risque crédit

Section II : Les approches de gestion du risque crédit au niveau de portefeuille crédit d’une banque

I- La typologie des modèles

On distingue quatre théories du défaut qui régissent les modèles internes de gestion de risque crédit :

- L’approche par les actifs initiée par Merton (1974)

- L’approche économétrique ou macro-économique,

- L’approche par les spreads

- L’approche actuarielle,

Ces différentes approches de mesure de la probabilité de défaut peuvent être classés selon deux dimensions :

- La conditionnalité du défaut,

- La finesse des profils de risque établis

En effet, Les deux premières approches établissent une relation causale théorique entre l’événement de crédit et des facteurs de risque. L’évolution de ces facteurs va donc influencer le niveau de la probabilité de défaut.

C’est pourquoi on parle de conditionnalité du défaut. Ainsi, la théorie des options relie la probabilité de défaut à l’évolution de la valeur des actifs d’une firme.

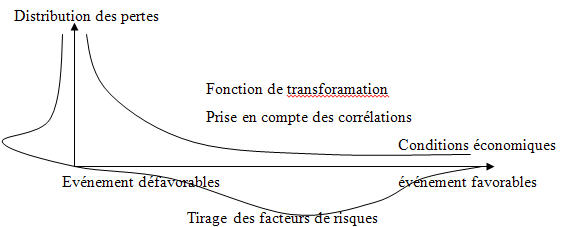

Quant à la vision économétrique du défaut, elle cherche à capter les effets de cycle. Ce sont les variables macro-économiques et leur volatilité qui vont expliquer le défaut. Le graphique suivant résume le caractère commun des deux théories, à savoir la construction des pertes conditionnellement à des facteurs de risque.

Distribution des pertes

Fonction de transforamation

Prise en compte des corrélations

Conditions économiques

Evénement défavorables

événement favorables

Tirage des facteurs de risques

Dans une conception non conditionnelle du risque de crédit, la cause n’est pas explicitée. C’est la démarche classique adoptée en assurance dans sa conception actuarielle du risque.

Au lieu de s’intéresser au processus conduisant au défaut, il s’agit d’extrapoler la probabilité de défaut à l’aide de données historiques.

L’utilisation des matrices de ratings est une approche actuarielle car elles procurent des probabilités moyennes de défaut historique. Enfin, dans l’approche par les spreads, le modélisateur déduit la probabilité de défaut des données obligataires.

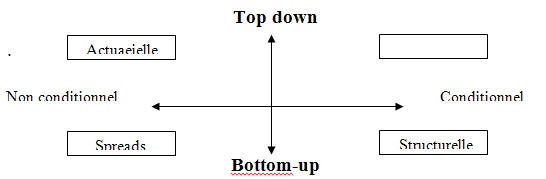

Le second critère de classification des modèles est le mode d’agrégation du risque de crédit. La démarche bottom up consiste à modéliser le risque de crédit au niveau individuel.

Il s’agit des modèles issus de la finance du marché, qui s’appuient sur l’historique des cotations obligatoires (modèles reduced form) ou boursières (modèle à la Merton).

Ils fournissent ainsi une vision micro-économique du défaut, c’est à dire propre à une entreprise en particulier. Ces modèles seront donc tout particulièrement adaptés aux crédits corporates.

Les modèles top down captent au contraire les effets de masse. ils déterminent un ensemble de catégories de risques qui peuvent être établies par différents critères comme le rating, la localisation géographique ou sectorielle.

Une fois leur profil de risque établi, les signatures appartenant à la même catégorie ont une probabilité de défaut indifférenciée. Cette démarche est utile pour les métiers comme le retaille.

Cartographie des théories du risque de crédit

Cartographie des théories du risque de crédit

Actuaeielle

Top down

Non conditionnel

Conditionnell

Spreads

Structurelle