L’évasion fiscale : définition, types et comportements

Les pratiques de l’évasion fiscale

Introduction de la première partie

20.En matière d’impôts, le paradoxe est de mise. L’évasion fiscale fait référence à une pratique parfois interdite par la loi et parfois autorisée, ainsi que les médias alimentent cette confusion (évasion et fraude).

En outre, le contribuable peut adopter un comportement différent à l’égard des autorités fiscales pour réduire le fardeau fiscal.

21.Dans une première partie, nous verrons les notions d’évasion fiscale en double sens interne qu’internationale, la différence entre l’évasion et la fraude fiscale, les techniques qu’adoptent les contribuables, ainsi que les raisons représentées dans la fuite des contribuables devant l’impôt et les effets négatifs de cette évasion à plusieurs niveaux.

Les notions de l’évasion fiscale

22.Le législateur marocain n’a pas défini l’évasion fiscale, laissant la place à la jurisprudence et au pouvoir judiciaire de définir ce concept.

Paragraphe 1-

Eléments de définition

23.Dans ce paragraphe, nous verrons le concept de l’évasion fiscale, le cadre juridique et ses types.

A.- Définition et types de l’évasion fiscale

1. L’évasion au sens national et au sens international

24.En se référant aux différentes définitions, on constate que l’évasion fiscale interne est ; celui qui se déroule à l’intérieur des frontières du territoire national et prend deux formes :

- Exploiter les lacunes du système fiscal ; il considéré parmi les méthodes qui ne sont pas punissables par la loi, car le contribuable évite de payer l’impôt sans commettre une erreur punissable, c’est aussi le législateur qui met ces lacunes en cohérence avec la politique fiscale, c’est ce que les spécialistes de la finance ont appelé l’évasion fiscale légitime.

- Le refus de paiement des impôts directs ; lorsque le contribuable refuse de payer l’impôt en ne soumettant pas de déclarations à l’administration fiscale, ou s’exercer à une activité sans registre du commerce pour éviter de payer l’impôt.

25.De nombreux juristes se sont opposés, à l’idée de donner une définition précise et encadrée du concept d’évasion fiscale, ainsi que le législateur marocain ne définit pas ce qu’est l’évasion fiscale, sauf que dans l’article 187 du Code général des impôts nommée « sanction pour fraude ou complicité de fraude », mais aucune définition n’est précisée ni pour la fraude ni pour l’évasion fiscale, même s’il est admis qu’elle correspond à une soustraction illégale à l’impôt.

Nous pensons également qu’il est extrêmement difficile de donner une définition précise et complète de l’évasion fiscale en raison de l’incapacité de ces définitions à suivre le rythme des divers changements qui se produisent habituellement dans la pratique de ce comportement en raison des méthodes modernes que les fraudeurs inventent délibérément.

26.Comment peut-on mesurer l’évasion fiscale ?

L’évaluation chiffrée de la fraude et de l’évasion fiscale est, par nature, extrêmement difficile1.

Il est difficile scientifiquement de mesurer avec précision l’évasion fiscale en chiffres en raison de sa nature secrète. En fait, cela reste difficile et pas impossible.

Nous pouvons le mesurer, grâce au contrôle fiscal, il consiste à trouver la différence entre le revenu réel et le revenu déclaré, même si cette mesure reste relative et imprécise.

(Nous avons traité le contrôle fiscal en détail dans la deuxième partie).

27.Une autre façon de mesurer, est les exonérations fiscales, par lesquelles les autorités concernées accordent des exonérations afin d’inciter les contribuables à déclarer leurs revenus réels (c’est-à-dire que les contribuables déclarent leurs revenus et bénéfices réels en contrepartie d’une exonération d’amendes et de pénalités fiscales et de l’application de taux d’imposition faibles) , mais cette méthode ne donne pas des chiffres précis, car certains contribuables préfèrent ne pas déclarer, malgré les exonérations.

28.On voit ici que, la relation entre le contribuable et l’administration fiscale reste influencée et non basée sur la confiance mutuelle (Nous avons traité la relation entre le contribuable et l’administration fiscale dans la deuxième partie).

1 Projet de loi autorisant la ratification de la convention multilatérale pour la mise en œuvre des mesures relatives aux conventions fiscales pour prévenir l’érosion de la base d’imposition et le transfert de bénéfices, république française, ministère de l’Europe et des affaires étrangères, p.3, www.senat.fr

29.L’évasion fiscale internationale est un phénomène très ancien dont l’émergence est coïncidée avec le développement du commerce et la création des paradis fiscaux.

La concurrence entre les entreprises posse les gens à optimiser à tout prix, de manière agressive et abusive, leur traitement fiscal, basculant de l’optimisation légale à l’évasion illégale.

L’évasion fiscale internationale va se développer avec la jurisprudence des tribunaux britanniques, fixant les critères de détermination du lieu d’imposition des entreprises, à l’occasion des affaires Calcutta Jute Mills et Cesena Sulphur Mines, jurisprudences confirmées par la décision De Beers (1906).

Il résulte de ces décisions que les entreprises sont imposées au lieu du contrôle effectif de leurs actifs, bien que les activités de productions soient localisées à l’étranger1.

L’évasion fiscale internationale moderne a pris forme à la fin du XIXème siècle, à travers l’instauration de la libre concurrence fiscale interétatique aux Etats-Unis.

30.De nombreux auteurs se sont penchés sur les contours de la notion d’évasion fiscale, sans pour autant qu’une définition claire puisse être dégagée, de l’aveu même des auteurs pour qui « le concept demeure difficile à définir2 ».

Selon un rapport de l’Assemblée nationale consacré à l’évasion fiscale internationale des entreprises, «l’évasion, non définie en droit français, a en commun avec la fraude la volonté de ses auteurs de contourner la norme fiscale en vigueur dans le but d’éluder l’impôt, mais repose sur des mécanismes réguliers ou en apparence réguliers»

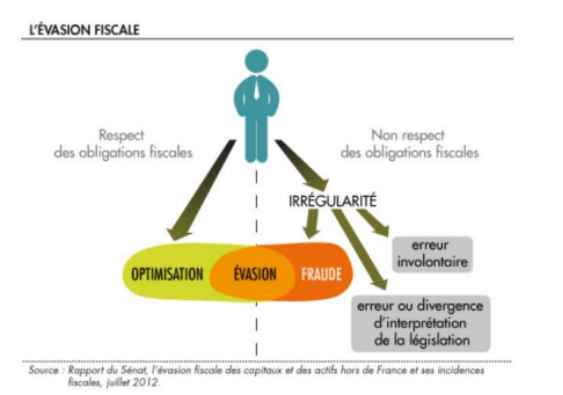

31.L’évasion fiscale est techniquement définie comme l’ensemble des comportements du contribuable qui visent à réduire le montant des prélèvements dont il doit normalement s’acquitte. Fondée sur le transfert du patrimoine vers un autre pays au régime fiscal plus avantageux.

32.Selon le Conseil des prélèvements obligatoires, il s’agit de « l’ensemble des comportements du contribuable qui visent à réduire le montant des prélèvements dont il doit normalement s’acquitter.

S’il a recours à des moyens légaux, l’évasion entre alors dans la catégorie de l’optimisation. À l’inverse, si elle s’appuie sur des techniques illégales ou dissimule la portée véritable de ses acteurs, l’évasion s’apparente à la fraude ».

On distinguer alors, que l’évasion fiscale relève à la fois de l’optimisation et de la fraude.

1 Damien JOUSSET, L’emploi des présomptions dans la lutte contre la fraude et l’évasion fiscales internationales, Thèse en Droit, publié le 16 Décembre 2016, p.6.

2 Damien JOUSSET, ibid., p.14

33.J.-C Martinez1 distingue l’évasion et la fraude selon le critère de la légalité. Il répartit les comportements fiscaux des contribuables en trois zones.

La zone légale regroupe les comportements qu’il qualifie de respect de la loi, d’erreur involontaire, d’application des régimes fiscaux de faveur, d’abstention et d’habileté fiscale, la zone grise correspond à l’abus de droit et la zone illégale renvoie à la fraude.

Il constate par la suite que : « l’évasion fiscale regroupe l’utilisation de régimes fiscaux de faveur, l’abstention, l’habileté fiscale et partiellement l’abus de droit2».

34.D’après cette définition, on peut soulever la question de la nature juridique de l’abus de droit, en considérant qu’il se située entre la zone légale et la zone illégale, il se relève selon la gravité des opérations en cause de fraude ou de l’évasion fiscale.

Martinez, reconnait que la frontière entre la fraude et l’évasion n’est pas nette, évoquant la psychologie du contribuable qui, « par touches impressionnistes… glisse de l’erreur à l’utilisation des options fiscales, de la simple abstention à la manipulation habile des textes et, pour finir, de l’abus de droit à la fraude ouverte3 ».

1 Jean-Claude Martinez (né en 1945) est un homme politique et juriste français.

2 Damien JOUSSET, ibid., p.18

3 Damien JOUSSET, ibid., p.18-19

35.Pour Gilbert Tixier et Jean-Marie Robert, l’évasion fiscale est définie comme « un concept comportant trois catégories de situations. La première catégorie est l’évasion tolérée par la loi, qui concerne les méthodes d’évaluation approximatives de la matière imposable générant des sous-évaluations légales.

En second lieu, vient l’utilisation habile de la loi fiscale, qui vise les arbitrages qu’effectuent les contribuables entre plusieurs techniques juridiques, afin de choisir la plus avantageuse fiscalement. La dernière catégorie d’évasion fiscale est l’exploitation des lacunes de la loi ».

2. Types de l’évasion fiscale

On distingue deux types :

36.C’est l’évasion partielle du fardeau fiscal par le contribuable. Et qu’en utilisant les moyens de fraude disponibles, et cette évasion est réalisée par de multiples moyens et formes, y compris la dissimulation partielle d’activité, afin que la partie restante n’exprime pas la réalité de son activité réelle, ce qui conduit à l’imposition de l’impôt moins qu’elle aurait dû être estimée, et une évasion partielle se produit dans la fourchette frontière internes et externes de l’Etat.

37.L’évasion fiscale totale, ou la dissimulation totale d’activité, cela signifie que le contribuable peut se débarrasser complètement de l’impôt dû qu’il doit, en utilisant divers moyens de fraude.

Il existe plusieurs moyens que le contribuable utilise pour se débarrasser complètement du fardeau fiscal, notamment en cachant à l’administration fiscale, tous les revenus gagnés dans une période donnée.

B.- Définition juridique des comportements illégaux et légaux :

1. Des comportements illégaux

38.Les comportements considérés par la loi fiscale comme « illégaux », entraînent l’application de sanctions fiscales et, le cas échéant, de sanctions pénales, en fonction du comportement en cause.

Ces comportements peuvent être d’une fraude fiscale ou d’un abus de droit et/ou d’un acte anormal de gestion. (Ils s’agissent d’un comportement délibéré de la part des contribuables, en violent délibérément les dispositions de la loi fiscale, avec l’intention de ne pas payer les impôts qu’ils doivent, soit en s’abstenant de soumettre une déclaration de leurs bénéfices ou en soumettant une déclaration incomplète ou fausse).

39.Commet une fraude fiscale le contribuable qui s’est soustraite ou qui tente de se soustraire à l’établissement ou au paiement des impôts. Sont constitutifs de fraude fiscale, l’omission volontaire de déclaration dans les délais, la dissimulation volontaire de revenus ou de patrimoine, ou encore l’organisation volontaire de son insolvabilité1.

40.La loi distingue deux types d’abus de droit :

- L’abus de droit par simulation : ce sont des actes déguisés ou fictifs tels qu’un acte de vente à moindre coût afin de dissimuler une donation passible de droits d’enregistrement élevés ;

- L’abus de droit par fraude à la loi concerne le fait de recourir à un montage juridique afin de contourner l’objectif poursuivi par le texte dans un but exclusivement fiscal.

L’acte juridique signé par le contribuable est réel, formellement conforme à la loi, mais motivé par un objectif contraire à celui du législateur, dans le seul but d’éluder ou d’atténuer les charges fiscales qui seraient normalement supportées eu égard à la situation de la contribuable ou à ses activités réelles.

2. Des comportements légaux

41.Un comportement légal ou considéré légitime est un acte conformément à la loi, tel que l’évasion fiscale qui se base sur l’élimination par le contribuable du paiement de l’impôt, du fait qu’il profite de certains des lacunes de la législation fiscale, sans qu’il y ait violation des textes légaux (dont le législateur est responsable pour atteindre certains objectifs économiques et sociaux).

1 Antoine DULIN, rapport les mécanismes de l’évitement fiscal, leurs impacts sur le consentement à l’impôt et la cohésion sociale, 13 décembre 2016, p.17

42.Au sens intermédiaire le plus fréquemment retenu la fraude légale permet d’éviter l’impôt selon trois modalités :

- Soit la loi fiscale aménage elle-même la fraude légale par un régime fiscal de faveur, le contribuable prend connaissance de ce régime et en bénéfice compte tenu de son activité.

- Soit plus simplement, le contribuable s’abstient d’accomplir l’activité, l’opération ou l’acte taxable.

- Soit enfin, la fraude légale se produit par la manipulation des failles du système fiscal ce qui permet au contribuable de se soustraire à certaines obligations en matière d’impôt sans contrevenir à la loi. Elle se ramène à l’habilité fiscale ou au choix de la voie la moins imposée1.

Il y a aussi une évasion fiscale résultant du manque de clarté du texte fiscal.

43.La fraude et l’évasion sont un phénomène très complexe posant de sérieuses problématiques non seulement sur le plan national mais également sur le plan international.

3. Cadre juridique de l’évasion fiscale

44.L’élément matériel de l’évasion fiscale est représenté dans les actes suivants :

- Délivrance ou production de factures fictives ;

- Production d’écritures comptables fausses ou fictives ;

- Vente sans factures de manière répétitive ;

- Soustraction ou destruction de pièces comptables légalement exigibles ;

- Dissimulation de tout ou partie de l’actif de la société ou augmentation frauduleuse de son passif en vue d’organiser son insolvabilité.

45.Le législateur marocain n’a pas précisé les méthodes de fraude dans le domaine fiscal, mais certaines jurisprudences considèrent qu’il s’agit d’un manquement au devoir de confiance que la loi impose aux autorités fiscales dans les déclarations et documents qui leur sont soumis par l’administration fiscale1.

1 Aicha BELMANÇOUR, la fraude fiscale au Maroc, Master spécialisé en Droit de l’entreprise, Novembre 2008, p.17-18

46.L’infraction d’évasion fiscale exige la présence d’un élément moral représenté dans l’intention d’induire en erreur pour atteindre un objectif illégal.

Cet objectif est représenté dans le sens de l’intention du fraudeur de se débarrasser complètement ou partiellement de la taxe qui lui est imposée légalement.

La définition exclusive d’évasion fiscale par le critère de légalité, a été proposée par les fiscalistes et les pénalistes. Pour P.-M GAUDEMET2, l’évasion consiste à « éluder l’impôt en tournant intentionnellement la loi fiscale mais sans la violer 3».