Les accords Bâle II et la gestion du risque crédit

I-Présentation des accords Bâle II

Les accords Bâle II constituent un ensemble de recommandations pour la mesure des risques dans les banques et pour l’affectation des fonds propres afin de couvrir ces risques.

Il s’agit d’un cadre permettant au système bancaire international de renforcer sa santé et sa stabilité. La mise en place de ces recommandations est un processus déjà initié par les banques centrales des différents pays.

1- Les objectifs des accords

L’objectif fondamental étant d’offrir un cadre permettant de renforcer la santé et la stabilité du système bancaire international, tout en maintenant une garantie suffisante que la réglementation sur l’adéquation des fonds propres ne sera pas une source significative d’inéglité concurrentielle entre les banques dont les activités s’étendent à l’echelle internationale.

Le comité estime que le cadre révisé encouragera l’adoption de pratiques renforcées de gestion des risques par le secteur bancaire, et voit l’un de ses principaux avantages.

2- L’étendue et évolution des accords Bâle II

Par rapport aux accords Bâle I (1988) dont l’accent était mis sur une seule mesure (fonds propres de la banque) avec une faible différenciation du risque, les accords Bâle II étend les mesure à trois piliers (fonds propres, surveillance, transparence) avec un éventail de mesures du risque crédit, risque de marché, risque opérationnel).

Ce nouvel accord rapproche de cadre prudentiel et les exigences en fonds propres résultant des pratiques bancaires pour le pilotages des risques. Deux finalités étant : le renforcement de l’égalité des conditions de concurrence et le meilleur alignement des exigences des fonds propres sur les risques sous jacents.

Cette réforme fait converger le capital réglementaire (souci des autorités de contrôle) et le capital économique (souci des établissements) et pose un cadre prudentiels pour le contrôle bancaire des prochaines années.

3- Les fondements des accords Bâle II

Le nouveau dispositif introduit trois piliers qui renforcent les synérgies entre contrôle interne et exterme des risques et entre normes quantitatives et qualitatives de gesion de ces derniers :

a-Les exigences minimales en fonds propres rénovés

Le pilier quantitatif vise à renforcer la fiabilité, la pertinence des différentes mesures de risques. En effet si la logique de calcul des exigences minimales en fonds propres demeure fondamentalement la même (rapport entre fonds et encours de risques), la mesure de ces derniers est profondément modifiée par les changement qui affectent la mesure du risque de crédit.

Ce processus s’imposera en matière de risque de crédit avec un pouvoir de surveillance accru des banques centrales.

A travers la mise en place de nouvelles obligations en termes de communication.

II- Apports des accords Bâle II pour la gestion du risque crédit

Le premier changement relatif aux exigeneces minimales en fonds propres porte sur un traitement du risque de crédit plus exhaustif et mieux différencié en fonction du niveau.

Cette nouvelle mesure du risque de crédit réside dans le choix entre trois méthodes d’évaluation du risque de crédit avec un intérêt particulier à l’approche fondée sur la notation interne.

Les trois méthodes données par ordre croissant de précision :

- La méthode standard une approche simple

- La méthode de notation interne

- L’approche avnacée fondée sur la notation interne (IRB) pour l’évaluation composantes du risque de crédit.

1-La méthode standard

1-La méthode standard

Elle est fondée sur une classification donnée proposée par le comité des risques obtenus à partir de notations externes de notation, Banque centrale, assureurs crédit, organismes de garantie de crédit export …) les classifications et les pondérations ainsi que tous les paramètres de mesure sont détaillés au niveau des accords.

2-La méthode de base « notations internes »

La banque doit évaluer elle-même la probabilité de défaut (PD) associée à une catégorie d’emprunteur et se fonder sur les éléments fournis par les autorités de contrôle pour l’estimationd des autres éléments de risques.

3-La méthode avancée « notations internes »

C’est une déclinaison de la précédente, dans laquelle les banques pourront utiliser leurs propres estimations pour trois éléments additionnels de risques : la perte en cas de défaillance (« loss Given Défault » LGD, l’exposiiton en cas de défaillance « Exposure at defautl » et le traitement des garanties et dérivés de crédit.

Les méthodes « motations internes » ne seront autorisées que pour les baques dont le système de notations internes est validé par l’autorité de contrôle. La méthode de base devrait être celle adoptée par la majorité des grandes banques.

L’adoption des éléments de l’approche fondée sur la notation interne est associée à une série spécifique d’exigences minimales en matière de :

- Classification des expositions

- Critère pour assurer une différenciation significative des expositions

- Surveillance du risque de crédit

- Règles générales relatives au processus d’évaluation du risque.

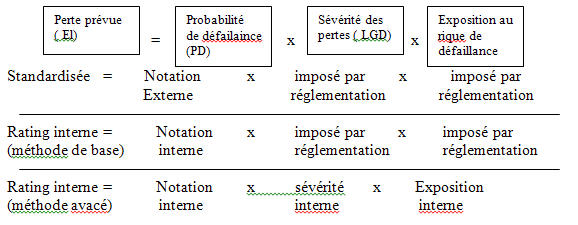

4-Composants du risque de crédit

Perte prévue

( El)

Probabilité de défailaince (PD)

Sévérité des pertes ( LGD)

Exposition au rique de défaillance

Standardisée=Notation ximposé par x imposé par Externe réglementation réglementation

Rating interne =Notation x imposé par x imposé par (méthode de base) interne réglementation réglementation

Rating interne =Notation x sévérité x Exposition (méthode avacé) interne interne interne

Conclusion de la partie I

La multiplicité des approches de gestion du risque crédit, tant sur le plan individuel de chaque crédit tant au niveau du portefeuille de la banque rend difficile le choix de l’approche appropriée pour une banque.

Plusieurs variable peuvent conditionner ce choix : la stratégie de la banque, son positionnement, le niveau d’élaboration de son système d’information, la situation de son portefeuille, le niveau de ces ressources humaines …etc.

C’est ainsi que les dispositifs des accords Bâle il n’ont pas préconisé un modèle précis pour la qualification du risque et suggère l’adoption de modèle interne spécifique à chaque banque en respectant bien évidemment certaines exigences.

[1] -Laurent JULLIEN et Marc GOURGEOT (2004), l’évaluation du risque de crédit par Bâle II, BANQUE emagazine N° 663 Comité de Bâle sur le contrôle bancaire (1997) principes fondamentaux pour un contrôle bancaire efficace.

Dans le système bancaire marocain, les pratiques en matière de gestion du risque peuvent être qualifier d’élémentaire avec un mouvement de modernisation des dispositifs en la matière par l’introduction de certaines techniques de base (scoring, cotation) sans pour autant s’engager dans de véritables projets de gestion d’actif passif (ALM).