Les instruments de transfert du risque de crédit du portefeuille

II: Les instruments de transfert de risque de crédit sur portefeuille de signatures

1- Crédit linked note

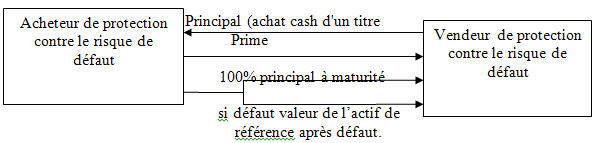

Contrairement aux deux dérivés précédents, le Crédit linked note CLN n’est pas un produit hors bilan.

Il s’agit d’un titres lié au risque de défaut composante CDS) et il requiert donc, de la part de l’investisseur, le financement de la position sur le risque de crédit.

De fait, l’acheteur de protection ne subit pas le risque de défaut du vendeur A maturité, l’acheteur remboursera le principal et en cas de défaut du sous jacent, il paiera uniquement la valeur restante de l’actif c’est à dire conservera sur le principal la valeur du montant de perte.

Prime

100% principal à maturité

si défaut valeur de l’actif de

référence après défaut.

2- La titrisation

La possibilité pour la banque de dissocier le risque de crédit du financement constitue l’innovation majeure des dérivés présentés précédemment. On peut par exemple réaliser un arbitrage entre des obligations et des prêts bancaires.

Un certain nombre de signatures peuvent se financer sur les marchés avec des spreads inférieurs à ceux offerts par les banques. L’arbitrage consiste donc à acheter des obligations en cash et à vendre un total swap sur un crédit bancaire.

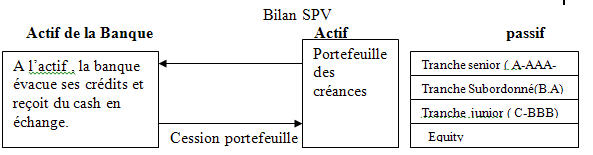

Toutefois, il est également possible d’évacuer le risque en cédant ses crédits. C’est l’objet de la titrisation. La banque constitue un pool de créance et les cède à une entité spécialement conçue pour les recevoir (SPV ou special vehicle purpose).

En contrepartie, cette dernière émet des tranches de différents profils rendement/ risque, revendues aux investisseurs. Si un défaut survient, la perte en capital sera supportée en priorité par les porteurs des tranches les plus risquées (tranche equity)

a-Opération classique de titrisation

La titrisation n’est pas un phénomène nouveau. Elle s’est développée dans les années 70 aux Etats sur les prêts hypothécaires (MBS : montage backed Security) et le marché s’est considérablement développé sur les crédits aux particuliers (à la consommation notamment) et aux entreprises : les CDQs (collateralized Debt obligations).

Portefeuille des créances

Actif de la Banque

Actif passif

Equity

Tranche junior ( C-BBB)

Cession portefeuille

b-Opération de titrisation synthétique

Equity

Tranche junior ( C-BBB)

Tranche Subordonné(B.A)

Tranche senior ( A-AAA-

Achat de titres non risqués, financés par les tranches émises

A l’actif , la banque garde ses crédit et contracte un CDS pour se protéger

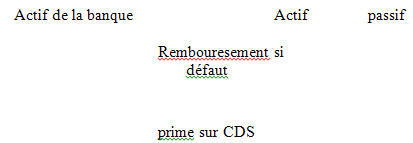

Actuellement, la majeure partie des CDOs réalisés sont dits « synthétiques » Cela signifie que la banque conserve les crédits sans supporter le risque qui y est associé en contractant un CDS avec le SPV.

Il n’y a donc pas de cession de portefeuille. Ce type d’opération est préféré car il est plus souple et économique pour la banque (il n’y a pas de coûts de gestion associés au transfert des dettes et on peut y inclure des produits hors bilan, notamment des CDS).

En contrepartie du passif émis, le SPV investit dans des titres peu risqués pour assurer le remboursement des tranches supérieurs (senior). Actif de la banque Actif passif

Rembouresement si défaut

prime sur CDS

Les CRT concernent essentiellement les CDS et la titrisation (CDO notamment).

Les autres produits sont utilisés dans une bien moins large mesure.

III- Avantages des instr uments de transfert

uments de transfert

On distingue différents avantages dans utilisation de ces produits selon la position de la banque : pour le vendeur :

- Cède son risque en l’évacuant de son bilan ou en se couvrant,

- Réduit les besoins en fonds propres réglementaires

- Réduit les coûts de financement via les opérations de titrisation qui procurent instantanément du cash et peuvent améliorer la notation de la banque,Développe des relations commerciales en réduisant le risque porté au bilan.

En générale, l’intérêt des vendeurs réside dans la diversification de portefeuille mais également dans la réalisation de marges supérieures au marché cash car un produit dérivé ne nécessite pas de posséder de fonds pour être négocié.

Elle ne subissent donc pas de coût de financement. Ces produits augmentent en effet les possibilités d’investissement par rapport aux obligations classiques.

Pour l’achteur :

- Acheter le risque d’un émetteur sur une maturité ou un marché où il n’y a pas d’émission physique et, bien sûr supporter le coût de financement.

- Prendre un risque de crédit sur plusieurs émetteurs en une seule opération,

- Spéculer sur une signature (se porter vendeur sans avoir à couvrir de risque sous jacent) et mettre en place des stratégies de structuration et d’arbitrageCi après un tableau récapitulatif des instruments de CRT.

[1] -Finance signifie un transfert d’actif

| Financé | Non Finance[1] | |

| En nom unique | Vente de prêt | Garantie bancairePolices d’assuranceCDS |

| En porte feuille | Tirisation (BMS, CDO de bilan CLN | Panier de CDSCDO synthétique. |