L’objet du modèle de risque crédit

Le portefeuille crédit d’une banque représente la principale composante de son actif avec un poids de plus de 80 % de l’actif total.

Il constitue la principale source de son produit Net Bancaire (PNB) puisqu’il est le seul générateur des intérêts débiteurs. A partir de cette approche patrimoniale de la banque, il paraît nécessaire, pour toute banque, de mettre en place un dispositif spécifique pour la gestion de ce portefeuille surtout qu’il est naturellement exposé aux risques de contrepartie.

Le pilotage du risque du portefeuille crédit se situe ainsi au cœur de la stratégie globale d’une banque et à pour objet de prévoir, surveiller et maitriser le risque crédit pour ce faire, il existe dans la littérature en la matière un ensemble d’approches dont certaines elles ont eu le mérite d’être appliquées par des banques internationales et d’autres elles n’ont jamais été appliqués malgré leur logique probante.

Au cours de présent chapitre nous présenterons les apports des différentes approches développées en la matière. Nous enchainerons ensuite par la présentation des différents outils de transfert du risque pour exposer enfin les apports des accords Bâle II.

de risque crédit [1].

I- L’objet du modèle de risque crédit

I- L’objet du modèle de risque crédit

L’objet principal des modèles de risque de crédit est de déterminer le montant des pertes inattendues, c’est –à-dire, d’estimer pour un portefeuille de crédits donné, la perte maximale attendue avec un certain pourcentage de chances (0.05% par exemple) qu’elle survienne à un horizon donné (un an en générale) ou encore d’estimer la probabilité que le prêteur subisse des pertes supérieures à un certain montant à un horizon donné.

1- Pertes attendues

Le montant que la banque risque de perdre en moyenne sur un portefeuille de crédits à un horizon donnée correspond aux pertes attendues (expected losses (EL)).

Ces pertes pour un crédit donné, dépendent de trois variables :

- L’exposition en cas de défaut (EAD) c’est à dire les montant restant dus,

- La probabilité de défaut (PD)

- La perte en cas de défaut qui dépend du taux de récupération du crédit impayé.Ainsi au niveau individuel, les pertes attendues sont mesurées par le produit de ces trois éléments.

EL = EAD x PD x LGD

Au niveau du portefeuille, la perte attendue est la somme des pertes attendues sur l’ensemble des crédits le composant. Ces pertes attendues sont couvertes en théorie par des provisions.

2- Incertitudes des pertes

Les pertes effectives peuvent très bien dépasser ces pertes attendues, le risque crédit tient fondamentalement à l’incertitude des pertes non attendues (unexpected losses : UL). Ces pertes potentielles doivent être couvertes non pas des provisions mais par des fonds propres économique ou capital économique.

3- La value at Risk

La value at Risk est la perte potentielle maximale sur un portefeuille de crédit qui peut survenir avec une certaine probabilité donnée, par le quantile choisi, et à un horizon temporel donné.

4- Fonction de densité des pertes

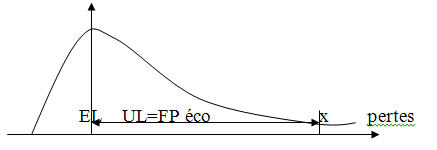

Pour mesurer la perte maximale à un horizon donné, il est nécessaire de connaître la distribution des pertes probales.

Cette fonction permet de déterminer le montant des pertes non attendu (Unnexpected losses (UL) et celui fonds propres économiques (ou capital économique) nécessaire pour couvrir ces pertes

Le montant des pertes non attendues correspond à la distance entre le point X et la perte moyenne (expected losses) El sur la figure.

C’est à partir de cette fonction que l’on détermine les pertes potentielles maxilales autrement dit que l’on mesurera la value et Risk (Var) du portefeuille de crédit, en choisissant le quantile de distribution

[1] -Armaud de servigny (2001) , le risque de crédit nouveaux Enjeux Bancaires, Edition DUNOD

En définitive, l’objet des modèles de risque crédit est de construire la fonction de densité des pertes (probability density function : PDF).