La distribution du crédit par secteur durant 2006/2009

C- Etude empirique de distribution du crédit par secteur durant 2006/2009

En 2008 les banques ont poursuivi leurs développements par la distribution des crédits. L’examen des résultats et l’octroi des crédits durant 2006/2008 explique le développement des services distribués par le secteur bancaire durant cette période.

La distribution du crédit en 2008 a poursuivi un rythme soutenu de l’expansion des crédits bancaires. Mais moins prononcé qu’en 2007, soit de 23%

Au lieu de 28% d’un montant de 19.888 millions en 2006 , et en 2007 un montant de 208519 avec une augmentation en 2008 avec un taux de variation dérogatoire de – 5 ,3%.

Le ralentissement en 2008 a particulièrement concerné les crédits à la consommation et les crédits immobiliers, aussi les crédits aux souffrances ont connu une diminution en 2008 de 6% par contre 8% en 2007.

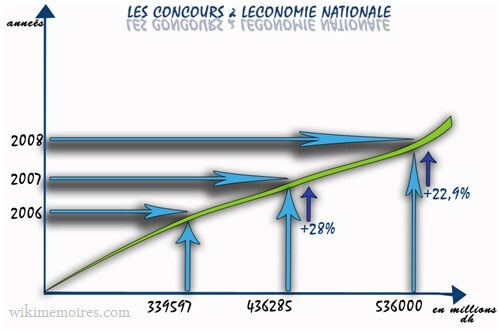

Le crédit distribué par la banque (2006 à 2008) :

- 2006 ——-> 339597 milliard de dirham

- 2007 ——-> 436285 milliard de dirham

- 2009 ——-> 536000 milliard de dirham

Les crédits distribués par les banques durant 2006/2009

LES CONCOURS A L’ECONOMIE

| Encours en millions Dh | FIN 2006 | FIN 2007 | FIN 2008 | ||

| ENCOURS | ENCOURS | VARIATION en % | ENCOURS | VARIATION en % | |

| Concours à l’économie | 339597 | 436285 | 28 ,5% | 536000 | 22 ,9% |

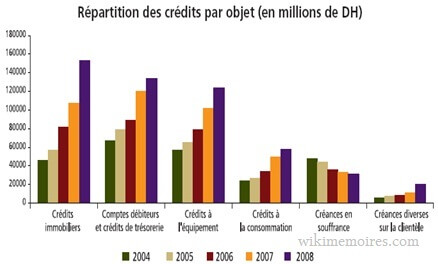

1 – La répartition des crédits par objet:

Ø L’année 2008 marque le ralentissement du rythme de progression des crédits, de différentes catégories ont connu des résultats avec une diminution des chiffres observés à l’exception des crédits de trésorerie qui ont enregistré un accroissement de 24,6% en 2007 par contre en 2008 ont eu 21,6% , aussi cette année a enregistré la réduction des crédits en souffrance 6% du total des crédits contre 8% l’année d’avant.

La répartition des crédits par objet

L’année 2008 a marqué l’accroissement des crédits accordés juste après la crise de 2008 les entreprises marocaines ont eu besoin des nouvelles ressources de financement pour bien investir et pour améliorer leur productivité et le développement du territoire économique national.

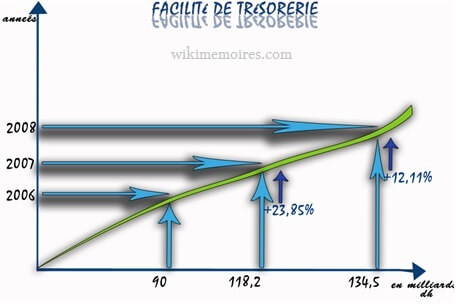

La facilité de trésorerie accordé aux entreprises marocaines se sont élevées de 134,2 milliard de dirham en 2008 au lieu de 118,2 milliard de dirham, en 2007 et 90 milliard dirham en 2006 avec un taux de variation positive de 35.9% entre 2006 et 2008 avec une augmentation presque 44 ,5 milliard de dirham entre 2006 et 2008.

ETUDE DE FACILITE DE TRESORERIE DURANT 2006/2008

PREMIEREMENT

Soit xi et ni deux variables

- xi = la somme des variations de facilité de trésorerie durant les 3ans.

- Ni= les résultats de facilité de trésorerie de chaque année.

- r = la moyenne de variation de facilité de trésorerie durant les 3 années :

- r = ∑ xi/ni donc

- r= [118.2-90]+[134.5-118.2]/134.5

- r= 44.5/126.2 = 35.9%

- 35.9% et le taux de progression de facilité de trésorerie durant cette période.

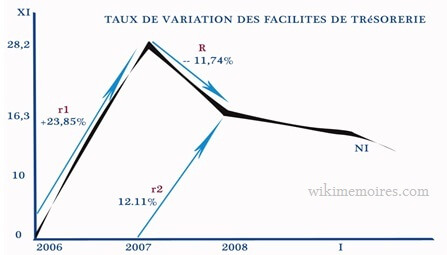

Deuxièments

| i | xi | Ni |

| 2006 | … | 90 |

| 2007 | 28.2 | 118.2 |

| 2008 | 16.3 | 134.5 |

Soit i le nombre des années observé

- xi = la somme des variations de facilité de trésorerie durant chaque année.

- Ni= les résultats de facilité de trésorerie de chaque année.

- r = ∑ xi/ni donc

LE PREMIER INDICE

- r1 = [118.2-90] /118.2

- r1= 23.85%

- r1 présente le taux de variation de facilite de trésorerie durant 2006-2007

LE DEUXIEME INDICE

- r2 =[134.5-118.2]/134.5

- r2= 12.11%

- r2 présente le taux de variation de facilite de trésorerie durant 2007-2008

Donc la différence entre le premier et le deuxième indice

Soit de :

- R = r2-r1 = (12.11% -23.85%) = -11.74%

Ce résultat implique la régression de taux de progression de facilité de trésorerie durant 2007/2008 par rapport au taux de progression de 2006/2007.

La distribution du crédit

Taux de variation de FACILITE DE TRESORERIE

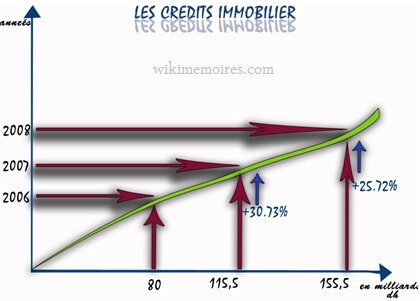

Marché de crédits immobiliers

Le dynamisme du marché immobilier s’accrue avec des crédits destiné à ce secteur de 25,72% en 2008 chiffré de 155,5 milliard de dirham au lieu de 115 .5 milliard de dirham en 2007 et de 80 milliard de dirham en 2006 avec un taux de variation positif de 30,73% entre 2006 et 2007.

Les crédits immobiliers

Premièrement

Soit:

- xi = la somme des variations les crédits immobiliers durant les 3ans.

- Ni= les résultats de distributions des crédits immobiliers de chaque année.

- r= LA MOYEN DE VARIATION DES CREDITS IMMOBILIERS DURANT CETTE PERIODE ET DE :

- r = ∑ xi/ni donc = [115.5-80] + [155.5-115.5]/135.5

- r =55.71%

Deuxièment

| i | xi | Ni |

| 2006 | … | 80 |

| 2007 | 35.5 | 115.5 |

| 2008 | 40 | 155.5 |

Soit i le nombre des années observés

- xi = la somme des variations de distributions des crédits immobiliers durant chaque année.

- Ni= les résultats de distributions des crédits immobiliers de chaque année.

- r = ∑ xi/ni donc

LE PREMIER INDICE

- r1 = [115.5-80] /115.5

- r1= 30.73%

- r1 présente le taux de variation de distributions des crédits immobiliers durant 2006-2007

LE DEUXIEME INDICE

- r2 =[155.5-115.5]/155.5

- r2= 25.72%

- r2 présente le taux de variation de facilite de trésorerie durant 2007-2008

Donc la différence entre le premier et le deuxième indice est :

Soit:

- R = r2-r1 = (30.73% -25.72%) = -5.01%

Ce résultat implique la régression de taux de progression des crédits distribués durant 2007/2008 par rapport au taux de progression de 2006/2007.

La distribution du crédit

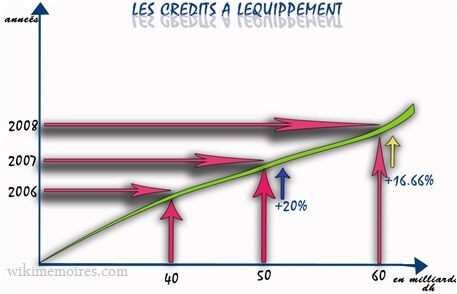

Le marché de crédit à équipement

Aussi autres catégories de crédit ont connu un grand développement, les crédits à l’équipement destiné aux grandes entreprises non financières ont pour leur part augmenté de 20,3% contre 29,5% en 2007 part augmenté de 20,3% contre 29,5% en 2007 pour atteindre 122,8 milliard de dirham suite aux comportements des investisseurs aussi de leur part.

Les crédits destinés à la consommation ont poursuivi leur accroissement d’un chiffre de 50 milliard de dirham en 2008 au lieu de 56 milliard de dirham en 2007 et de 110 milliard de dirham en 2006 avec un taux de variation de 56% entre 2006 et 2008 .

Les crédit à l’équipement

PREMIERMENT

Soit:

- xi = la somme des variations de distributions des crédits à équipements durant les 3ans.

- Ni= les résultats de distributions des crédits à équipements de chaque année.

- r= LA MOYEN DE VARIATION DES CREDITS IMMOBILIERS DURANT CETTE PERIODE ET DE :

- r = ∑ xi/ni donc = [50-40] + [60-50]/55

- r =36.36%

Deuxièment

| i | xi | Ni |

| 2006 | … | 40 |

| 2007 | 10 | 50 |

| 2008 | 10 | 60 |

Soit : i le nombre des années observé

- xi = la somme des variations distributions des crédits à équipements durant chaque année.

- Ni= les résultats distributions des crédits à équipements de chaque année.

- r = ∑ xi/ni donc

LE PREMIER INDICE

- r1 = [50-40] /50

- r1= 20 %

- r1 présente le taux de variation distributions des crédits à équipements durant 2006-2007

LE DEUXIEME INDICE

- r2 = [60-50]/60

- r2= 16.66 %

- r2 présente le taux de variation distributions des crédits à équipements durant 2007-2008

- Donc la différence entre le premier et le deuxième indice

Soit de:

- R = r2-r1 = (16.66% -20%) = -3.34 %

Ce résultat implique la régression de taux de progression des crédits distribués durant 2007/2008 par rapport au taux de progression de 2006/2007.

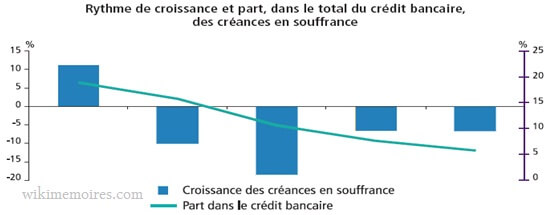

Les créances en souffrances

Les créances en souffrances ont marqué une diminution de 2,1 milliard de dirham établie 31 milliard de dirham. Leur taux de couverture par des provisions sont situé 75,3% de l’ensemble des banques, 82% pour les banques à capital majoritaire privé 64,8 pour les banques à capital public contre 75,2%, 84,5% et 65,8 dans 3 ans auparavant.

La distribution du crédit

Rythme de croissance et part, dans le total du crédit bancaire, des créances en souffrance

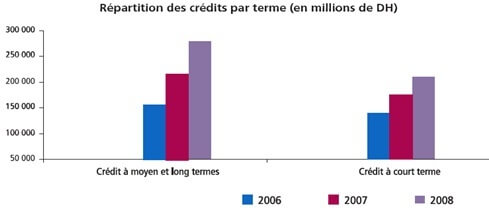

2 – La répartition des crédits par terme

Durant les trois dernières années 2006 jusqu’au 2008. Le crédit à moyen terme et long terme a poursuivi sa haussière tendance de 278 milliard de dirham en 2008 au lieu de 250.000 milliard de dirham en même année et de 180.000 milliard de dirham en 2006.

Le taux de progression de crédit à long terme a progressé de 50,9% et 53,9% en 2008 pour les crédits à court terme, ils ont un montant de 209,8 milliard de dirham. Ils ont augmenté de 20,4% par contre 26,2% en 2007.

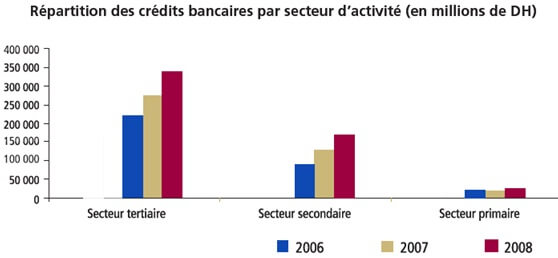

3- La répartition des crédits par secteur d’activité

En 2008 le rythme de progression globale des crédits bancaires en 2008 n’a pas eu un impact significatif sur la structure des prêts accordés aux différents secteurs d’activité, la part des secteurs secondaire et primaire s’étant établie respectivement à 64,8% 31,2% et 4,1 %.

Le secteur tertiaire était le secteur le plus bénéficiant d’actions et des prêts à raison d’un grand dynamisme de ce secteur. D’ou l’activité économique nationale en 2008 de ce secteur à un chiffre de 350.000milliard de dirham avec un taux de variation de 23% au lieu de 25% un an auparavant et de 24% en 2006.

Les crédits octroyés au secteur secondaire ont inscrit une hausse de 24% pour atteindre près de 164 milliard de dirham en liaison avec le crédit accordé au secteur industriel et au secteur des bâtiments et des travaux publics.

Les crédits destiné à ce secteur ils ont augmenté de 22.3% en 2006 et de 25,7% en 2008 et de 118,6% en 2007.

Les prêts accordés au secteur primaire ont été chiffré de 21 milliard de dirham en 2008.

Ils ont marqué un accroissement de 12,6% d’un quasi stabilité en 2008 et 20,1 milliard de dirham en 2006.

N.B : Le crédit accordé à l’OCP arrive en 2008 à 6,9 milliard de dirham en octobre 2008.

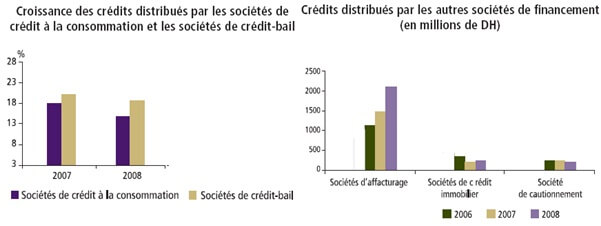

4- Crédit distribué par les sociétés de financement

L’encour globale des crédits accordés par les sociétés de financement chiffré 82,8% milliard de dirham avec un accroissement de 18,1% en 2008 après celui de 19,2% en 2007 et de 19% en 2006.

Les crédits sont destinés principalement à la consommation et ceux de crédit bail. Les parts sont respectivement représentées près de 53% et de 44% en 2008.

Cette situation traduisant le dynamisme de la consommation des ménages. Le crédit accordé par les sociétés de crédits à la consommation chiffré de 38,4 milliard de dirham ont connu une hausse de 44,8% contre 18,3% en 2008. Parallèlement les crédits octroyés par les sociétés de crédit ont progressé de 19,3% après 20,8% en 2008 pour atteindre 31,8 milliard de dirham.