Attitude du consommateur meknassi: les segments

Chapitre 3

Le consommateur meknassi et les grandes surfaces de distribution

Introduction

Nous tenons d’abord à remercier tous les individus clients et les responsables de Marjane, Label vie et Acima d’avoir voulu répondre à ce questionnaire réalisé dans le cadre d’un mémoire de fin d’étude pour l’obtention d’une licence, en sciences économiques:

Thème: Le merchandising des grandes surfaces de distribution: Quel impact sur le comportement d’achat du consommateur ?

A cet effet, on a mené une étude auprès du consommateur meknassi ainsi que les grandes surfaces de distribution installées à Meknès.

Afin de découvrir les techniques appliquées au sein de ces surfaces et de bien montrer son impact sur le consommateur meknassi.

Attitude du consommateur meknassi

Dans le cadre de notre mémoire de fin d’étude, nous avons mené une étude empirique dans le but d’étudier le comportement du consommateur meknassi vis –à- vis des offres des surfaces de distribution.

Cette étude s’est réalisée par le biais d’un questionnaire de 15 questions adressé à un échantillon de 101 individus segmenté en deux groupes: adultes (42) et jeunes (59).

Cette enquête à été conçue et dépouillée à l’aide du logiciel Sphinx.

I – Segment « Consommateurs adultes »

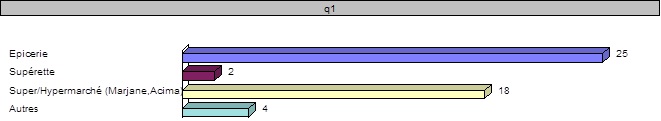

1- Le lieu d’achat

Tableau 1: Le choix du lieu d’achat

| Nb. cit. | Fréq. | |

| Epicerie | 25 | 59,5% |

| Supérette | 2 | 4,8% |

| Super/Hypermarché (Marjane, Acima) | 18 | 42,9% |

| Autres | 4 | 9,5% |

| TOTAL | 42 |

Commentaire:

La plupart des consommateurs effectuent leurs achats dans les épiceries avec un pourcentage de 59,5%, suivi des super/hypermarchés avec 42,9%.

Alors que les achats effectués auprès des supérettes et les autres moyens de ravitaillement (souk hebdomadaire, souika…) sont faibles.

Tableau 2: L’enseigne préférée

| Nb. cit. (rang 1) | Fréq. | Nb. cit. (rang 2) | Fréq. | Nb. cit. (rang 3) | Fréq. | Nb. cit. (somme) | Fréq. | |

| Marjane | 36 | 85,7% | 5 | 11,9% | 1 | 2,4% | 42 (2,83) | 100% |

| Acima | 3 | 7,1% | 10 | 23,8% | 29 | 69,0% | 42 (1,38) | 100% |

| Label vie | 3 | 7,1% | 27 | 64,3% | 12 | 28,6% | 42 (1,79) | 100% |

| TOTAL | 42 | 42 | 42 | 42 |

Commentaire:

D’après le tableau, on remarque que l’enseigne préférée chez les consommateurs meknassi est Marjane du fait qu’elle accapare le 1er rang avec 85,7%, suivi par Label vie qui occupe le 2éme rang avec 64,3%, et enfin Acima vient comme 3éme choix.

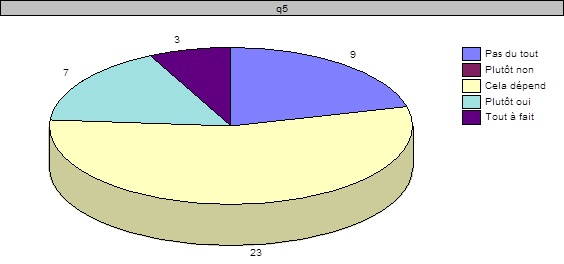

Tableau 3: Le degré de fidélité à l’enseigne préférée

| Nb. cit. | Fréq. | |

| Pas du tout | 9 | 21,4% |

| Plutôt non | 0 | 0,0% |

| Cela dépend | 23 | 54,8% |

| Plutôt oui | 7 | 16,7% |

| Tout à fait | 3 | 7,1% |

| TOTAL | 42 | 100% |

Commentaire:

D’après le tableau et le graphe, l’effectif des consommateurs effectuant leurs achats dans la même enseigne est très faible (7,1%).

Tableau 4: Les raisons du changement de l’enseigne

| Nb. cit. | Fréq. | |

| Prix de chaque enseigne | 13 | 31,0% |

| Offre | 11 | 26,2% |

| Promotion | 18 | 42,9% |

| Proximité | 4 | 9,5% |

| Autres | 1 | 2,4% |

| TOTAL | 42 |

Commentaire:

On constate que la promotion constitue la raison principale qui pousse le consommateur à changer son enseigne (42,9%), vient ensuite le prix proposé par chaque enseigne (31%), suivi de l’offre des produits (26,2%) et enfin la proximité (9,5%).

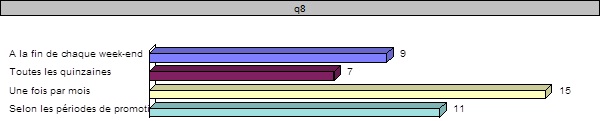

Tableau 5: Périodes de fréquentation des surfaces

| Nb. cit. | Fréq. | |

| A la fin de chaque week-end | 9 | 21,4% |

| Toutes les quinzaines | 7 | 16,7% |

| Une fois par mois | 15 | 35,7% |

| Selon les périodes de promotion | 11 | 26,2% |

| TOTAL | 42 | 100% |

Commentaire:

On remarque que 35,7% des sondés fréquentent les grandes surfaces une fois par mois, 26,2% selon les périodes de promotion, 21,4% à la fin de chaque week-end et 16,7% toutes les quinzaines.

2- Les motifs d’achat

Tableau 6: Les éléments déclenchant l’acte d’achat

| Nb. cit. (rang 1) | Fréq. | Nb. cit. (rang 2) | Fréq. | Nb. cit. (rang 3) | Fréq. | Nb. cit. (rang 4) | Fréq. | Nb. cit. (rang 5) | Fréq. | Nb. cit. (somme) | Fréq. | |

| Besoin/Désir | 33 | 78,6% | 6 | 14,3% | 3 | 7,1% | 0 | 0,0% | 0 | 0,0% | 42 (4,71) | 100% |

| Médias (télé, radio) | 0 | 0,0% | 2 | 4,8% | 13 | 31,0% | 13 | 31,0% | 14 | 33,3% | 42 (2,07) | 100% |

| Promotion | 8 | 19,0% | 29 | 69,0% | 3 | 7,1% | 2 | 4,8% | 0 | 0,0% | 42 (4,02) | 100% |

| Dégustation | 0 | 0,0% | 4 | 9,5% | 14 | 33,3% | 15 | 35,7% | 9 | 21,4% | 42 (2,31) | 100% |

| PLV (Publicité sur le lieu de vente) | 1 | 2,4% | 1 | 2,4% | 9 | 21,4% | 12 | 28,6% | 19 | 45,2% | 42 (1,88) | 100% |

| TOTAL | 42 | 42 | 42 | 42 | 42 | 42 |

Commentaire:

D’après le tableau ci-dessus, on constate qu’au niveau du 1er rang les besoins/désirs constituent la motivation principale poussant le consommateur à acheter un produit avec 78,6%.

Le 2éme rang est occupé par la promotion avec 69%, le 3éme et le 4éme rang est presque partagé entre la dégustation et les médias (télé, radio).

Enfin la PLV ne constitue pas une raison motivante pour le consommateur meknassi.

Tableau 7: Les techniques séduisantes appliquées par les surfaces

| Nb. cit. (rang 1) | Fréq. | Nb. cit. (rang 2) | Fréq. | Nb. cit. (rang 3) | Fréq. | Nb. cit. (rang 4) | Fréq. | Nb. cit. (rang 5) | Fréq. | Nb. cit. (somme) | Fréq. | |

| Présentation du produit | 7 | 16,7% | 9 | 21,4% | 9 | 21,4% | 9 | 21,4% | 8 | 19,0% | 42 (2,95) | 100% |

| Large choix | 9 | 21,4% | 12 | 28,6% | 12 | 28,6% | 8 | 19,0% | 1 | 2,4% | 42 (3,48) | 100% |

| Prix fixes et lisibles | 6 | 14,3% | 8 | 19,0% | 6 | 14,3% | 10 | 23,8% | 12 | 28,6% | 42 (2,67) | 100% |

| Sécurité de l ‘endroit | 6 | 14,3% | 4 | 9,5% | 9 | 21,4% | 8 | 19,0% | 15 | 35,7% | 42 (2,48) | 100% |

| Promotion | 14 | 33,3% | 9 | 21,4% | 6 | 14,3% | 7 | 16,7% | 6 | 14,3% | 42 (3,43) | 100% |

| TOTAL | 42 | 42 | 42 | 42 | 42 | 42 |

Commentaire:

(R4: 23,8%), sécurité de l’endroit (R5: 35,7%) et enfin, la présentation du produit n’est On constate d’après le tableau que la promotion constitue le centre d’intérêt du consommateur au cours de son processus d’achat au niveau des grandes surfaces en occupant le 1er rang avec 33,3%, suivi du large choix (R2 et R3: 28,6%), prix fixes et lisibles pas un critère attractif pour le consommateur.

Tableau 8: L’impact de l’animation et de la publicité

| Nb. cit. | Fréq. | |

| Oui | 15 | 35,7% |

| Non | 27 | 64,3% |

| TOTAL | 42 | 100% |

Commentaire:

D’après le tableau, la publicité et l’animation accompagnant un article- inutile pour le consommateur- n’ont aucun impact sur la plupart des consommateurs meknassi.

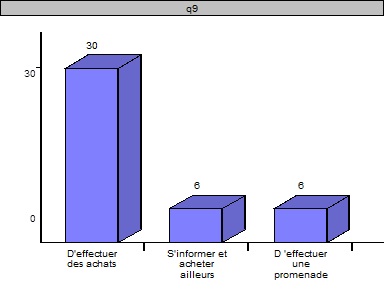

Tableau 9: Le prétexte de visite des enseignes

| Nb. cit. | Fréq. | |

| D’effectuer des achats | 30 | 71,4% |

| S’informer et acheter ailleurs | 6 | 14,3% |

| D’effectuer une promenade | 6 | 14,3% |

| TOTAL | 42 | 100% |

Commentaire:

En principe, les consommateurs visitent les surfaces de distribution sous prétexte d’effectuer des achats (71,4%).

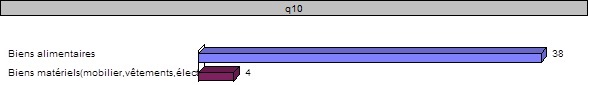

Tableau 10: Les biens privilégié

| Nb. cit. | Fréq. | |

| Biens alimentaires | 38 | 90,5% |

| Biens matériels (mobilier, vêtements, électroniques…) | 4 | 9,5% |

| TOTAL | 42 | 100% |

Commentaire:

En principe, les consommateurs dépensent leurs argents dans l’achat des biens alimentaires (90,5%).

3- L’attachement du consommateur à l’épicier

Tableau 11: La nostalgie à l’épicier du coin

| Nb. cit. | Fréq. | |

| Oui | 38 | 90,5% |

| Non | 4 | 9,5% |

| TOTAL | 42 | 100% |

Commentaire:

On remarque d’après le tableau, que la majorité des consommateurs éprouve de la nostalgie à l’épicier du coin (90,5%).

Tableau 12: Les avantages de l’épicie

| Nb. cit. | Fréq. | |

| Marchandage des prix | 15 | 35,7% |

| Vente à crédit | 10 | 23,8% |

| Relation personnelle avec l ‘épicier | 17 | 40,5% |

| TOTAL | 42 | 100% |

Commentaire:

Selon le tableau, on constate que la relation personnelle avec l’épicier est la pratique la plus privilégiée chez le consommateur meknassi (40,5%), suivi par le marchandage des prix (35,7%) et enfin la vente à crédit (23,8%).

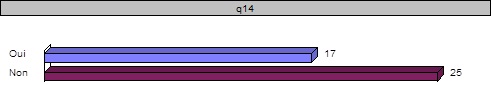

Tableau 13: Le degré d’attachement à l’épicier du coin

| Nb. cit. | Fréq. | |

| Oui | 17 | 40,5% |

| Non | 25 | 59,5% |

| TOTAL | 42 | 100% |

Commentaire:

D’après le tableau, on remarque que la majorité des consommateurs meknassi est attachée à l’épicier du coin (59,5%).

II – Segment « Consommateurs Jeunes »

1- Le lieu d’achat

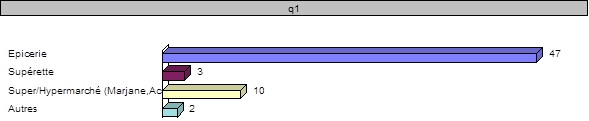

Tableau 1: Le choix du lieu d’achat

| Nb. cit. | Fréq. | |

| Epicerie | 47 | 79,7% |

| Supérette | 3 | 5,1% |

| Super/Hypermarché (Marjane, Acima) | 10 | 16,9% |

| Autres | 2 | 3,4% |

| TOTAL | 59 |

Commentaire:

D’après le tableau, on remarque que la majorité des consommateurs meknassi effectue leurs achats auprès des épiceries (79,7%), suivi des super/hypermarchés avec (16,9%).

Tableau 2: L’enseigne préférée

| Nb. cit. (rang 1) | Fréq. | Nb. cit. (rang 2) | Fréq. | Nb. cit. (rang 3) | Fréq. | Nb. cit. (somme) | Fréq. | |

| Marjane | 41 | 69,5% | 15 | 25,4% | 3 | 5,1% | 59 (2,64) | 100% |

| Acima | 3 | 5,1% | 12 | 20,3% | 44 | 74,6% | 59 (1,31) | 100% |

| Label vie | 15 | 25,4% | 32 | 54,2% | 12 | 20,3% | 59 (2,05) | 100% |

| TOTAL | 59 | 59 | 59 | 59 |

Commentaire:

D’après le tableau, on remarque que l’enseigne préférée chez les consommateurs meknassi est Marjane du fait qu’elle accapare le 1er rang avec 69,5%, suivi par Label vie qui occupe le 2éme rang avec 54,2%, et enfin Acima vient comme 3éme choix.

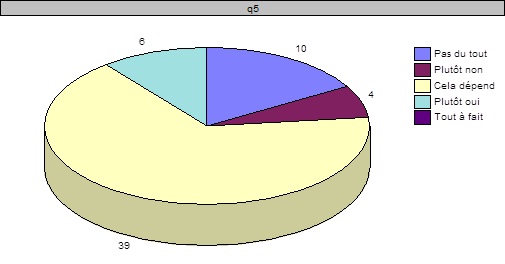

Tableau 3: Le degré de fidélité à l’enseigne préférée

| Nb. cit. | Fréq. | |

| Pas du tout | 10 | 16,9% |

| Plutôt non | 4 | 6,8% |

| Cela dépend | 39 | 66,1% |

| Plutôt oui | 6 | 10,2% |

| Tout à fait | 0 | 0,0% |

| TOTAL | 59 | 100% |

Commentaire:

La totalité des consommateurs n’effectuent pas leurs achats dans la même enseigne.

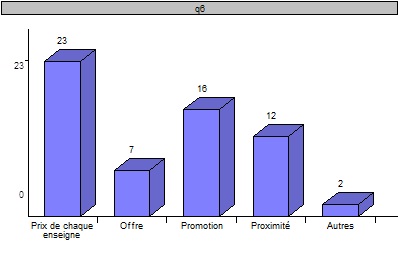

Tableau 4: Les raisons du changement de l’enseigne

| Nb. cit. | Fréq. | |

| Prix de chaque enseigne | 23 | 39,0% |

| Offre | 7 | 11,9% |

| Promotion | 16 | 27,1% |

| Proximité | 12 | 20,3% |

| Autres | 2 | 3,4% |

| TOTAL | 59 |

Commentaire:

D’après le tableau et le graphe, on constate que le prix de chaque enseigne est le critère primordial qui pousse le consommateur à changer son enseigne (39%), suivi des promotions (27,1%), la proximité (20,3%) et l’offre (11,9%).

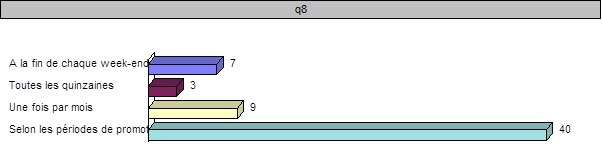

Tableau 5: Périodes de fréquentation des surfaces

| Nb. cit. | Fréq. | |

| A la fin de chaque week-end | 7 | 11,9% |

| Toutes les quinzaines | 3 | 5,1% |

| Une fois par mois | 9 | 15,3% |

| Selon les périodes de promotion | 40 | 67,8% |

| TOTAL | 59 | 100% |

Commentaire:

D’après le tableau, la majorité des consommateurs fréquentent les grandes surfaces de distribution selon les périodes de promotion (67,8%).

2- Les motifs d’achat

Tableau 6: Les éléments déclenchant l’acte d’achat

| Nb. cit. (rang 1) | Fréq. | Nb. cit. (rang 2) | Fréq. | Nb. cit. (rang 3) | Fréq. | Nb. cit. (rang 4) | Fréq. | Nb. cit. (rang 5) | Fréq. | Nb. cit. (somme) | Fréq. | |

| Besoin/Désir | 47 | 79,7% | 7 | 11,9% | 3 | 5,1% | 1 | 1,7% | 1 | 1,7% | 59 (4,66) | 100% |

| Médias (télé, radio) | 3 | 5,1% | 5 | 8,5% | 23 | 39,0% | 16 | 27,1% | 12 | 20,3% | 59 (2,51) | 100% |

| Promotion | 6 | 10,2% | 29 | 49,2% | 16 | 27,1% | 4 | 6,8% | 4 | 6,8% | 59 (3,49) | 100% |

| Dégustation | 3 | 5,1% | 15 | 25,4% | 11 | 18,6% | 16 | 27,1% | 14 | 23,7% | 59 (2,61) | 100% |

| PLV (Publicité sur le lieu de vente) | 0 | 0,0% | 3 | 5,1% | 6 | 10,2% | 22 | 37,3% | 28 | 47,5% | 59 (1,73) | 100% |

| TOTAL | 59 | 59 | 59 | 59 | 59 | 59 |

Commentaire:

D’après le tableau ci-dessus, on constate qu’au niveau du 1er rang les besoins/désirs constituent la motivation principale poussant le consommateur à acheter un produit avec 79,7%. Le 2éme rang est occupé par la promotion avec 49,2%, le 3éme rang est occupé par les médias (télé, radio) (39%).

Enfin la PLV et la dégustation ne constituent pas des raisons très motivantes pour le consommateur vue qu’elles occupent souvent les derniers rangs.

Tableau 7: Les techniques séduisantes appliquées par les surfaces

| Nb. cit. (rang 1) | Fréq. | Nb. cit. (rang 2) | Fréq. | Nb. cit. (rang 3) | Fréq. | Nb. cit. (rang 4) | Fréq. | Nb. cit. (rang 5) | Fréq. | Nb. cit. (somme) | Fréq. | |

| Présentation du produit | 10 | 16,9% | 16 | 27,1% | 20 | 33,9% | 6 | 10,2% | 7 | 11,9% | 59 (3,27) | 100% |

| Large choix | 17 | 28,8% | 12 | 20,3% | 16 | 27,1% | 8 | 13,6% | 6 | 10,2% | 59 (3,44) | 100% |

| Prix fixes et lisibles | 9 | 15,3% | 7 | 11,9% | 8 | 13,6% | 23 | 39,0% | 12 | 20,3% | 59 (2,63) | 100% |

| Sécurité de l’endroit | 7 | 11,9% | 6 | 10,2% | 6 | 10,2% | 15 | 25,4% | 25 | 42,4% | 59 (2,24) | 100% |

| Promotion | 16 | 27,1% | 18 | 30,5% | 9 | 15,3% | 7 | 11,9% | 9 | 15,3% | 59 (3,42) | 100% |

| TOTAL | 59 | 59 | 59 | 59 | 59 | 59 |

Commentaire:

D’après le tableau ci-dessus, on constate que les prix fixes et lisibles ainsi que la sécurité de l’endroit n’attirent pas le consommateur au niveau des grandes surfaces de distribution, alors que le large choix, la promotion voire la présentation des produits sont des critères influençant le plus le comportement du consommateur.

Tableau 8: L’impact de l’animation et de la publicité

| Nb. cit. | Fréq. | |

| Oui | 24 | 40,7% |

| Non | 35 | 59,3% |

| TOTAL | 59 | 100% |

Commentaire:

On peut tirer du tableau ci-dessus, que la plupart des consommateurs ne sont pas influencés par la publicité et l’animation accompagnant un produit semblant inutile pour eux.

Tableau 9: Le prétexte de visite des enseignes

| Nb. cit. | Fréq. | |

| D’effectuer des achats | 29 | 49,2% |

| S’informer et acheter ailleurs | 9 | 15,3% |

| D’effectuer une promenade | 21 | 35,6% |

| TOTAL | 59 | 100% |

Commentaire:

D’après le graphe et le tableau, on constate qu’un groupe de consommateurs fréquente les grandes surfaces de distribution pour effectuer des achats (49,2%), et l’autre pour effectuer une promenade.

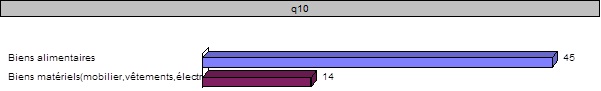

Tableau 10: Les biens privilégiés

| Nb. cit. | Fréq. | |

| Biens alimentaires | 45 | 76,3% |

| Biens matériels (mobilier, vêtements, électroniques…) | 14 | 23,7% |

| TOTAL | 59 | 100% |

Commentaire:

D’après le tableau, les consommateurs dépensent plus d’argent dans les biens alimentaires.

3- L’attachement du consommateur à l’épicier

Tableau 11: La nostalgie à l’épicier du coin

| Nb. cit. | Fréq. | |

| Oui | 44 | 74,6% |

| Non | 15 | 25,4% |

| TOTAL | 59 | 100% |

Commentaire:

La majorité des consommateurs éprouvent de la nostalgie à l’épicier du coin.

Tableau 12: Les avantages de l’épicier

| Nb. cit. | Fréq. | |

| Marchandage des prix | 26 | 44,1% |

| Vente à crédit | 9 | 15,3% |

| Relation personnelle avec l’épicier | 24 | 40,7% |

| TOTAL | 59 | 100% |

Commentaire:

Selon le tableau, on constate que le marchandage des prix est la pratique la plus privilégiée chez le consommateur meknassi (44,1%), suivi par la relation personnelle avec l’épicier (40,7%) et enfin la vente à crédit (15,3%).

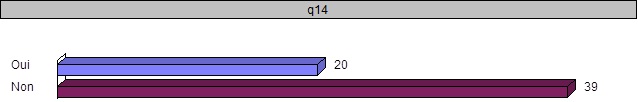

Tableau 13: Le degré d’attachement à l’épicier du coin

| Nb. cit. | Fréq. | |

| Oui | 20 | 33,9% |

| Non | 39 | 66,1% |

| TOTAL | 59 | 100% |

Commentaire:

D’après le tableau, on remarque que la majorité des consommateurs meknassi est attachée à l’épicier du coin (66,1%).

Synthèse

L’enquête que nous avons menée auprès du consommateur meknassi, ayant comme objectif de savoir dans quelle mesure la culture des grandes surfaces de distribution s’enracine au niveau de son esprit, nous a permis d’aboutir aux résultats suivants:

Les consommateurs effectuent leurs achats dans les épiceries et les super/hypermarchés afin de satisfaire leurs besoins et désirs.

Les super/hypermarchés ont l’avantage d’offrir un large choix, une bonne présentation du produit et d’organiser des promotions.

Les consommateurs fréquentent les grandes surfaces de distribution dont les plus favorisées Marjane et Label vie une fois par mois, ou pendant les périodes de promotion en vue d’effectuer des achats se focalisant sur les biens alimentaires.

Cependant, ces consommateurs ne sont pas toujours fidèles à la même enseigne. Ils peuvent devenir zappeurs suite aux prix et promotions proposés par d’autres.

De même, ils sont indifférents vis-à-vis de l’animation et la publicité accompagnant un article inutile pour eux.

Malgré la diversité des services offerts par les surfaces de distribution, les consommateurs éprouvent toujours de la nostalgie à l’épicier du coin et ils ne peuvent jamais se détacher de lui vue les pratiques qui leur manque à savoir la relation personnelle avec l’épicier et le marchandage des prix.