Contrats de BOT: Formes, Caractéristiques et Organisation

Section 2 : les contrats de BOT

Le BOT (Build, Operate, Transfer) consiste à faire financer les projets d’investissement – notamment en matière d’infrastructures reconnues d’utilité publique – par des sociétés promotrices qui en sont adjudicataires, à charge pour elles de récupérer leur investissement en gérant le projet pendant un certain nombre d’années.

Cette technique dont nous présenterons les principales caractéristiques se décline en plusieurs variantes (I) et constitue avant tout un montage contractuel (II).

I- Formes et caractéristiques du BOT

« S’il n’existe pas de définition légale du BOT, une telle opération peut être décrite comme celle par laquelle plusieurs promoteurs privés vont s’associer dans une société de projet, qui sera autorisée par l’Etat d’accueil (ou toute autre entité publique compétente, telle une municipalité ou une province), conformément aux termes d’un contrat passé entre cette société et ledit Etat, à financer, construire et exploiter des ouvrages et équipements pendant une durée suffisante pour rembourser les prêteurs, couvrir les coûts d’exploitation, et pour permettre aux investisseurs en fonds propres d’avoir un retour sur investissement convenable ».

Selon M. Ganem, les juristes français peuvent appréhender ce concept comme étant peu différent dans sa structure d’un montage en concession avec un retour final des installations à l’autorité concédante qui s’inscrirait dans le cadre d’un financement de projet.

Un autre auteur affirme qu’il existe, à propos des relations entre le BOT et la concession, une opposition plus ou moins irréfléchie.

Selon ce dernier, dès lors que le BOT intervient dans le cadre d’un service public, on rencontre nécessairement le BOT et la concession.

Le BOT correspondrait à une logique de structuration de projet et la concession à une approche instrumentale correspondant à un outil indispensable.

Cette opération connaît des formes variées (A) mais obéit à des caractéristiques principales communes (B).

A- Formes du BOT

Il existe plusieurs variantes du BOT que nous nous contenterons ici de citer, à défaut d’en expliquer le mécanisme :

- BOO (Build, Own, Operate ou Construction – Propriété – Exploitation);

- BOL (Build, Operate, Lease ou Construction – Exploitation – Location);

- BOOT (Build, Own, Operate, Transfer ou Construction – Propriété – Exploitation – Transfert);

- BTO (Build, Transfer, Operate ou Construction – Transfert – Exploitation);

- DBFO (Design, Build, Finance, Operate ou Conception – Construction – Financement – Exploitation),

- ROO (Rehabilitate, Own, Operate ou Réhabilitation – Propriété – Exploitation),

- le ROT (Rehabilitate, Own, Transfer ou Réhabilitation – Propriété – Transfert)

- ou encore le DCMF (Design, Construct, Manage, Finance ou Conception – Construction – Gestion – Financement).

Ces variantes du BOT connaissent néanmoins, dans le cadre d’un projet, des caractéristiques principales communes.

B- Principales caractéristiques d’un projet BOT

Lorsqu’un Etat d’accueil marque sa volonté de confier un projet au secteur privé ou que, spontanément, des promoteurs étrangers, ayant identifié un besoin particulier dans un pays, prennent contact avec les autorités de l’Etat.

La réalisation du projet peut se faire sous forme de BOT qui, donne lieu à la création d’une société de projet (1), se compose de trois phases successives au moins (2) et présente des risques dont la répartition de la charge s’avère cruciale pour l’opération (3).

1- La société de projet

Le projet de BOT donne lieu à la création d’une « société de projet » dont le capital est généralement constitué de l’apport d’investisseurs et de divers opérateurs étrangers ainsi que celui des investisseurs locaux.

« La forme utilisée devra être celle d’une société de capitaux.

Son objet sera de concevoir, financer, construire, tester, mettre en service, exploiter et maintenir l’ouvrage, conformément aux spécifications techniques et aux critères de performance convenus avec l’Etat d’accueil ».

Les droits et obligations de cette société seront identifiés dans le contrat de BOT qu’elle conclura avec l’Etat pour la réalisation du projet.

Elle constituera le véhicule qui recevra les financements des prêteurs, sera aux commandes du projet et, grâce aux recettes générées par l’exploitation du projet, elle devra rembourser ses dettes, permettre aux investisseurs le remboursement du capital investi, et le versement d’un retour sur investissement satisfaisant au regard des capitaux investis et des risques encourus.

Pour atteindre ces objectifs, le projet doit, généralement, être mené de manière méthodique et par phases successives.

2- Les phases du projet

Le projet de BOT se décompose en trois phases : une phase de construction, une phase d’exploitation et une phase de transfert.

Chacune des trois phases donne lieu à un contrat mettant à la charge de la « société de projet » (Cf. supra) et de l’Etat ou de l’entité publique un certain nombre d’obligations.

Le déroulement de ce processus doit, toutefois, être précédé d’une phase d’analyse et d’étude de faisabilité du projet sur les plans technique, économique, juridique et financier ainsi que d’une phase de mise en place du financement.

Chacune de ces phases présente également des risques qu’il convient de prévoir et d’en repartir la charge entre les parties à l’opération.

3- La question des risques

D’aucuns estiment que la nature des risques d’un projet d’infrastructure n’est pas fondamentalement différente qu’il s’agisse d’un BOT ou d’un autre montage de projet.

Mais comme l’indique un auteur,« […] whereas in the conventional case of government ownership and operation there are two parties – government and contractor – in PFI there will typically be at least four – government, concessionaire, contractor […] and lender(s). And each will wish to know which risks it is to bear […] before agreeing to participate in the PFI project and on what terms.

To be precise, […] it is the ‘allocation of obligations’ rather than ‘risks’[…] ».

Or, ce qui caractérise le BOT est la participation du secteur privé et, partant, le transfert des risques du secteur public au secteur privé.

Dès cet instant, l’identification, la répartition et la maîtrise des risques est essentielle dans un projet de BOT.

Même si dans un contexte général, il pèse sur tout projet d’investissement des risques- pays (risques liés au contexte politique, économique et juridique de l’Etat d’accueil) et des risques-projets (risque de construction – dont particulièrement le risque de surcoût , et risque d’exploitation), chaque projet de BOT présente ses propres risques : un projet autoroutier ne présentera pas les mêmes risques qu’un projet de centrale thermique.

Le montage contractuel que constitue, avant tout, le projet de BOT s’avère ainsi fondamental dans la réduction ,mieux la répartition des risques du projet entre ses différents partenaires.

II- Organisation contractuelle d’un projet BOT

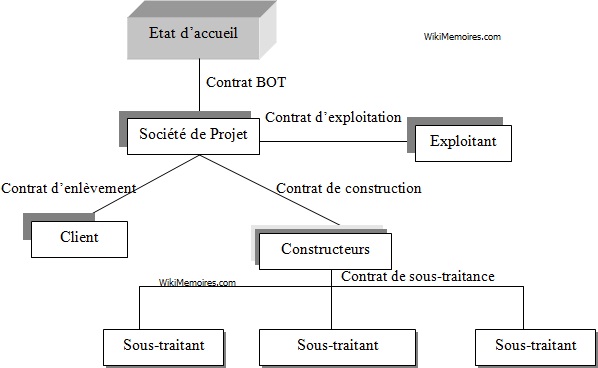

Nous présenterons par un schéma suivi d’un commentaire le montage contractuel classique d’un projet BOT (A), lequel s’appuie presque toujours sur un certain nombre de sûretés (B).

A- Schéma et commentaire d’un montage contractuel classique de BOT

(Source : J.-M. Loncle, op. cit. p.954)

Le contrat BOT, conclu entre l’Etat d’accueil ou l’une de ses émanations et la société de projet est l’ossature du projet.

Bien souvent, le type de contrat variera en fonction de l’infrastructure envisagée.

Le contrat de construction sera généralement un contrat clé en mains par lequel le constructeur s’engage à réaliser un ouvrage, conformément à des spécifications techniques, en vue de l’obtention, dans un délai déterminé, des performances contractuelles.

Le contrat d’exploitation quant à lui a pour objet de définir les droits et obligations de la société de projet et de l’exploitant dans le cadre de l’exploitation du projet et, assure la répartition des risques entre ceux-ci.

Au vu de l’importance de ce contrat, on estime qu’il est fondamental de veiller à ce que celui-ci soit parfaitement cohérent avec le contrat de BOT et le contrat de construction : il serait alors souhaitable que ces trois contrats stipulent le même droit applicable et la même clause de règlements de litiges.

Le contrat d’enlèvement constitue pour les prêteurs le nerf de la guerre : c’est par ce contrat que les recettes d’exploitation permettront le remboursement des emprunts, et, en conséquence, la « bancabilité » ou non du projet.

Ces prêteurs ne se contentent pas de simples stipulations contractuelles, et exigent, comme c’est presque toujours le cas, de nombreuses sûretés.

B- Les sûretés du montage BOT

Dès lors que le principe du BOT consiste en ce que les prêteurs seront remboursés par les recettes générées par l’exploitation du projet sans recours contre les promoteurs de celui-ci ni contre l’Etat d’accueil, ces prêteurs vont exiger des sûretés qu’ils pourront exercer au cas où les prêts ne seraient pas remboursés.

On considère que les sûretés personnelles classiques (telles les garanties bancaires, d’achèvement, des obligations des cocontractants de l’emprunteur) ne présentent guère d’originalité en tant que sûretés dans le cadre d’un financement purement privé de projet.

A côté de la faculté de substitution de la société de projet défaillante organisée par la pratique, des sûretés réelles devront être consenties aux prêteurs.

Cependant, les sûretés réelles classiques (hypothèques, nantissement de fonds de commerce ou autre nantissement d’outillage et matériel) s’avèrent, dans la plupart des cas, inadaptées pour au moins deux raisons :

- d’une part, c’est moins l’infrastructure elle-même du projet que les recettes générées par celui-ci qui constituent aux yeux des prêteurs la base de leurs garanties de paiement ;

- d’autre part, même dans l’hypothèse où les sûretés réelles classiques sus- mentionnées étaient effectivement consenties aux prêteurs, elles pourraient s’avérer en pratique inefficaces dès lors que le projet est d’intérêt public et qu’en réalisant les sûretés à leur profit, ces prêteurs pourraient obérer la viabilité du projet si l’exploitation de celui-ci est altérée voire rendue impossible par la vente d’éléments d’actifs, ce qui est contraire à leur intérêt.

Tout au plus, estime -t-on que ces sûretés classiques pourront parfois présenter un intérêt pour les prêteurs en tant que « sûretés négatives », en ce sens que les biens affectés au projet ne seront pas cédés à des tiers ou mis en vente au profit d’autres créanciers.

Sur ce contrat, V. Corinne Vadcar, « Problématique et définition de l’investissement direct étranger en droits national et international », Juriscl. Dr. int., 1999, op. cit., p 8-9 et 21-23; Pierre-Henri Ganem, Sécurisation contractuelle des investissements internationaux – Grands projets : mines/énergie/métallurgie/infrastructures, op. cit., p. 283 et s., Didier Lamethe, « Les relations entre les gouvernements et les entreprises en matière de grands projets d’investissement », in JDI, 1998, p.45-66 ; Jean-Marc Loncle, « Grands projets d’infrastructures : le montage Build, Operate, Transfer (BOT) », in RDAI, n°8, 1997, p 945-965 ; André Brabant, Les marchés publics et privés dans l’UE et Outre-Mer, tome II, op. cit., p. 237-240 ; Panayotis Glavinis, Contrat international de construction, Paris, G.L.N. Joly, 1993, p. 252-265 ; J.D. Appiah, « Infrastructure Projects : BOT Projects Developed Country Structuring », in International Business Lawyer (IBL),avril 1991, p. 206-211.

J.-M. Loncle, « Grands projets d’infrastructure : le montage BOT, op. cit., p. 946.

Pierre-Henri Ganem, op. cit., p.731. Dans le même sens, André Brabant, pour qui ce concept pourrait s’appliquer à certains types de « concession » selon le modèle « latin » : A. Brabant, op. cit., p.237.

Didier Lamethe, « Les relations entre les gouvernements et les entreprises en matière de grands projets d’investissement », op. cit., p. 47. Il n’ y a rien d’étonnant dès lors, selon l’auteur, à ce que la licence anglo-saxone avoisine, en grande partie, le concept de concession à la française et partant, vanter les mérites de l’un ou l’autre instrument paraît un exercice bien inutile.

Sur celles-ci, V. J.-M. Loncle, op. cit., p. 965; Corinne Vadcar, op. cit., p. 8; P.-H. Ganem, op. cit., p. 731.

Sur le choix du secteur privé et le rôle de l’Etat dans le succès du projet, V. J.-M. Loncle, op. cit. p. 947-950.

Il est en effet fréquent dans les BOT que les partenaires recourent à des Joint Ventures pour porter le projet : Cf. Klaus Langefeld-Wirth « Analyse pratique de la Joint Venture internationale », in Les Joint Ventures Internationales, Paris, GLN Joly, 1992, p. 30 ; Sur l’ensemble de la question, V. Antoine Bied-Charreton et Denis Musson, « La dissociation juridique du propriétaire et de l’exploitant dans la conduite de grands projets industriels : nouvelles approches », in RDAI, 1992, n°1, p. 3 à 35.

Corinne Vadacar, op. cit., p.8.

J.-M. Loncle, op. cit., p.950

Ibidem.

J.-M. Loncle, op. cit., pp. 951-952; Corinne Vadcar, op. cit., p. 8.

Corinne Vadcar, op. cit., ibidem et les références citées ; André Brabant, op. cit., pp. 238-240 où l’auteur décrit les conditions nécessaires au succès d’un projet BOT et en explique les différents aspects par un examen synthétique de quatre projets internationaux de BOT.

Sur les difficultés de monter un BOT et les risques (de conflits d’intérêt notamment), V. A. Brabant, op. cit., pp. 286-292.

J.-M. Loncle, op. cit., p.952.

Privately Financed Infrastructure.

Don Wallace Jr., op. cit., p. 832-833.

Pour les caractéristiques communes à ce type de contrat V. J.-M. Loncle, op. cit., p. 954-957.

V. Chapitre 4 infra.

Sur les stipulations d’un tel contrat, V. J.-M. Loncle, op. cit., p. 957-958.

Selon M. Loncle, contrairement aux projets traditionnels, pour lesquels la société de projet exploite elle-même, la responsabilité de l’exploitation va ici être externalisée de la société de projet à un exploitant envers lequel la société disposera d’un recours en cas de défaillance dans l’exploitation : J.-M. Loncle, op. cit. p. 959.

Ibidem p.960.

Ibidem p. 961. Dans le projet Eurotunnel, par exemple, les sociétés de chemins de fer français et anglais ont conclu avec la société The Channel Tunnel Group Ltd des contrats d’usage du tunnel pour lesquels elles paient à The Channel Tunnel Group un droit d’usage composé d’un montant fixe annuel et d’une partie variable, laquelle dépend du nombre de passagers et de tonnes de fret transportés. Pour une description précise du montage contractuel du projet Eurotunnel, V. Pierre-Henri Ganem, RDAI,1996, n°5, p. 672 et s.

J.-M. Loncle, op. cit., p. 961.

V. Yves Huyghé de Mahenge, « Le financement privé des services publics – Aspects juridiques », op. cit., p.63 ; également J.-M. Loncle, op. cit., p. 963, lequel affirme que cette substitution s’analyse en droit français en une novation par changement de débiteur ou délégation parfaite. Cependant, il relève que cette substitution n’est pas toujours réalisable techniquement, car elle peut présenter des incompatibilités avec certaines lois, dont celle sur les procédures collectives.

Yves H. de Mahenge, op. cit., p.64.

Les principes de la continuité du service public et de l’insaisissabilité des biens nécessaires à la continuité dudit service jouent alors dans ce cas.

J.-M. Loncle, op. cit., p.962.

Yves H. de Mahenge, op. cit., p.64.

En ce sens, J.-M. Loncle, op. cit., p.964 ; dans le même sens Yves H. Mahenge, op. cit., p. 64 : pour ces deux auteurs, cette technique est d’une application aisée en France, grâce au mécanisme de la loi Dailly du 2 janvier 1981 facilitant le crédit aux entreprises, laquelle permet par la simple signature d’un bordereau de cession, de rendre la cession opposable à tous sans autre formalité, outre que cette cession peut être consentie à tout moment. Adde : Jean Stoufflet, « Les financements par cession de créances futures », in Liber Amicorum Lucien Simont, Bruxelles, Bruylant, pp. 849-860. Notons qu’en droit belge, si la cession de créances est réalisée entre parties par la seule conclusion de la convention de cession et opposable aux tiers autres que le débiteur cédé, elle n’est opposable à ce dernier que, soit par notification, soit lorsque celui-ci la reconnaît : Sur la question, V. P. Van Ommeslaghe, « Le nouveau régime de la cession et de la dation en gage des créances », in J.T., 1995, p. 536 et s.

C’est donc surtout en définitive sur les recettes du projet que les prêteurs voudront avoir la possibilité de se payer : la société de projet devra ainsi, généralement, céder à ses prêteurs les recettes actuelles et futures à titre de garantie.

Ce procédé paraît ainsi extrêmement efficace.

Cependant, il ne constitue une bonne garantie pour les prêteurs que pour autant que l’allocation des obligations entre différentes parties au projet aura été efficacement réalisée : tel semble être le but des contrats de consortium.

Merci beaucoup